一、运营模式

Root通过“推荐激励计划”形成了用户自我驱动增长,借助3周的“试驾测试”评估用户驾驶风险,通过前两步积累的数据完成大数据定价和客群分析进行承保,然后在后端形成线上化、方便快捷的理赔,同时给与特色的增值服务。

具体流程如下:

①购买车险:有两个类型的业务:第一种用户上一份保险还没有到期,到期后想要在root买保险,那么用户先下载app后,开始3周的试驾,期间会动态更新客户驾驶行为的评分,指出客户做的好的方面和不好的方面,鼓励客户改善驾驶行为。试驾驶结束之后公司会决定是否提供保险服务,如果决定不提供那么相当于这部分客户被公司拒绝了,未来可能会规定一个间隔期比如被拒绝的客户1年后可以再次申请试驾,或许就可以保进来了;如果客户被公司所接受,可以选择投保组合,购买为期半年的低折扣车险,当然用户如果觉得费率不合适也可以今早选择其他公司购买保险;第二种刚进来就需要买一份保险,那可以先按照传统的费率购买一份60天的车险,前30天继续采集刹车、转弯和是否集中注意力驾驶等行为,30天结束后如果驾驶行为为评分变差,则不再承保,尽快告诉客户,在剩余30天的保险期尽快找到别的保险公司承保,如果评分不变,则可以继续承保,如果评分变好,则决定可以以更低价格承保,并退还之前所交保费的差额。当然,如果决定承保,把最终折扣给到客户,客户可以决定是否接受,如果不接受也可以在剩下的30天尽快找到新的保险公司。

保单每半年续约一次,可以选择月付或者一次性付款。

②用户裂变: root称这种推广方式为“推荐奖励计划”。App内会生成个性化来链接,用户将属于自己的链接推荐给朋友、同事、家人等,然后朋友通过链接完成app注册认证和三周的驾驶行为测试,并且被确认为有资格报价的客户(root公司的目标客户),完成之后双方都可以获得奖励,可以推荐给多人,每人累计最多可以转到1000美金。推荐人不一定是试驾合格的人,不合格的也可以推荐。

③服务闭环:从用户获取到报价、投保、用户驾驶风险管理、线上理赔、配套服务形成了闭环,用户自我驱动增长,自我进行投保安排。

④风险评估

后端大数据定价,其中驾驶行为因素对定价的影响占比能到35%。(仍需验证)

评估指标:

专注驾驶:不被手机上的文字或更换广播电台分心,专注于驾驶和前进的道路;

温和的转弯:放慢速度,安全转弯,轻松进出每个转弯

刹车平稳:给自己足够的时间刹车。频繁的突然刹车表明你可能驾驶的离前面的汽车太近,或没有专注于道路

安全时间:避免深夜旅行,尤其是周末。

⑤增值服务

第一是与LYFT的合作,app用户法定节假日免费乘坐网约车;

第二是针对特斯拉司机的折扣。

第三是每个州的增值服务会有差别。

二、支撑逻辑

1、目标用户增长快的逻辑

①客户价格敏感:车险市场大部分用户都是价格敏感的,较大的保费折扣和推荐奖励金能给客户很大的购买激励。

②用户推荐裂变:熟人口碑和推荐奖励金让app快速传播。

但是,推荐奖励和保费折扣机制决定了刚开始选择root的用户是价格敏感性的客户。所以这样的增长是建立在低价、好口碑以及维持客户低风险水平的基础之上。

2、未来盈利的逻辑

①无中介:root的用户和保费增长是通过用户互相推荐获取奖励金来实现的,因此渠道费用几乎是没有的。

②维持客户低风险水平:通过三周的试驾驶对客户风险水平会有比较充分的评估,或者可以通过三周的试驾驶引导客户规范自己的驾驶行为。

值得注意的是:

Root的风险定价中,驾驶行为在它整个保费定价的占比达到了35%,占比是比较高的。但是不能证明驾驶行为这件事,到底与保费有多强的相关性?是不是能达到将近能降低一半保费的这种相关性呢?

3、道德风险的控制

针对试驾驶结束后用户驾驶行为变差的道德风险,root的措施如下:

客户每60天续保一次,购买时的费率不是最终费率,前30天处于试驾驶状态,前30天继续采集刹车、转弯和是否集中注意力驾驶等行为,30天结束后如果驾驶行为为评分变差,则不在承保,尽快告诉客户,在剩余30天的保险期尽快找到别的保险公司承保,如果评分不变,则可以继续承保,如果评分变好,则决定可以以更低利率承保,并退还之前所交保费的差额。当然,如果决定承保,把最终折扣给到客户,客户可以决定是否接受,如果不接受也可以在剩下的30天尽快找到新的保险公司。

4、品牌依赖度

车险消费是低频消费,这样的低价模式再短时间内可能内吸引大部分用户,但是要维持长时间的增长需要用户的品牌以来,做好服务,维护好品牌这个模式才可能持续下去。

三、存在问题

1、用户信息授权

必须保持GPS开启,是比较困难时,因为要让app保持再后台工作。

2、移动手机带来的信息真实性问题

比如如何分别用户是不是在乘用交通工具、如何区分开车的是不是本人、同时驾驶行为判断占比又这么重、如何判断客户是否集中注意力;

3、持续经营的问题

4、应该有驾驶行为警示或者提醒、甚至是中断恶略驾驶行为的功能。

(或者

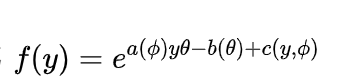

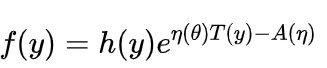

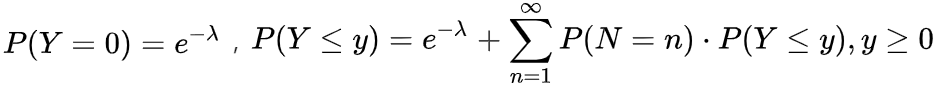

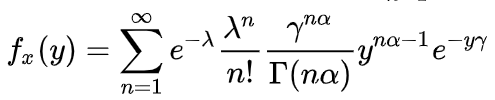

(或者  ,两种形式是一样的)的分布,主要有正态分布,伽马分布,二项分布,泊松分布,负二项分布等。

,两种形式是一样的)的分布,主要有正态分布,伽马分布,二项分布,泊松分布,负二项分布等。 , 其概率密度函数为

, 其概率密度函数为 ,转换成指数分布族后(这个公式满足GLM模型中指数分布族的形式,公式比较复杂可以不看,就看成是描述索赔金额的数学公式就可以了)

,转换成指数分布族后(这个公式满足GLM模型中指数分布族的形式,公式比较复杂可以不看,就看成是描述索赔金额的数学公式就可以了)